Vermögen aufbauen und anlegen

Es gibt unterschiedliche Möglichkeiten, Vermögen aufzubauen oder gewinnbringend anzulegen. Doch welche Anlagestrategie oder Investition ist die beste? Die Antwort ist sehr individuell!

Jetzt beraten lassenEs gibt unterschiedliche Möglichkeiten, Vermögen aufzubauen oder gewinnbringend anzulegen. Doch welche Anlagestrategie oder Investition ist die beste? Die Antwort ist sehr individuell!

WISSEN KOMPAKT

Geldanlage mit Strategie

Eine finanzielle Planung hilft dabei, langfristige Ziele zu erreichen – aber auch, sich spontane Wünsche zu erfüllen. Das sollten Sie dabei beachten:

Das können wir für Sie tun

Beratung Vermögensaufbau und - anlage

Wer sich nicht täglich mit Börsenkursen beschäftigen möchte, aber sein Geld dennoch für sich arbeiten lassen will, kann sich für eine professionelle Vermögensverwaltung entscheiden. Erfahrene Profis analysieren hierfür fortlaufend die Marktentwicklungen, reagieren auf Veränderungen und passen die Anlagestrategie regelmäßig an. Die Beraterinnen und Berater der Deutschen Ärzte Finanz sind für Sie da in enger Zusammenarbeit mit Finanzexperten der apoAsset, mit White Box und AXA Investmentmanagern.

VIELFÄLTIGE MÖGLICHKEITEN

Vermögensanlagen und attraktive Investitionsmöglichkeiten

Ob Sie ein finanzielles Polster für die Zukunft aufbauen oder eine optimale Finanzstrategie für Ihr bereits angespartes Vermögen entwickeln möchten – wir unterstützen Sie.

- Tages- und Festgeld

- Bausparen

- Wertpapiere

- Professionelle Vermögensverwaltung

- Vermögensanlage in Versicherungsanlagen

Ratgeber

Experteninterview

Dr. Bortenlänger über gutes Investment und langfristige Renditen

Die langjährige Vorständin des Deutschen Aktieninstituts im Interview

Weiterlesen

GUT ZU WISSEN

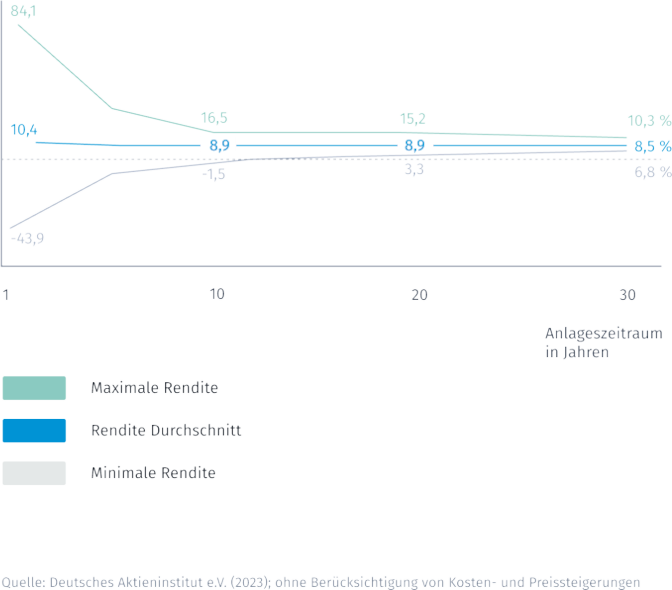

Ausdauer am Kapitalmarkt lohnt sich

Bei genauer Betrachtung wird klar, dass die Chancen am Kapitalmarkt auf lange Sicht die Risiken überwiegen. Dies verdeutlicht die historische Analyse der internen Erträge des Deutschen Aktienindex DAX über verschiedene Anlagezeiträume, ausgedrückt in prozentualen Jahresrenditen.

EXPERTENWISSEN

Welche Vermögensanlage passt zu mir? In welcher Phasen Ihrer beruflichen Laufbahn Sie sich als Ärztin und Arzt gerade befinden, bei Anlageentscheidungen geht es immer wieder um die Frage "Welche Anlageentscheidung sollte zu welchem Zeitpunkt getroffen werden?".

Nach dem Studium können sich angehende Ärztinnen und Ärzte meist auf ein überdurchschnittliches Einstiegsgehalt freuen. Konsumwünsche lassen sich endlich erfüllen, gleichzeitig sollte ein individueller Sparplan gemacht werden. Junge Medizinerinnen und Mediziner sollten planen, wie viel Geld sie kurzfristig brauchen. Ist etwa ein Umzug aus der Studierenden-WG in die erste eigene Wohnung geplant, fallen Kosten für die Einrichtung oder die Mietkaution an. Geld, das Berufsanfänger erst mittelfristig brauchen, sollte entweder auf einem Festgeldkonto liegen oder in Anleihen investiert sein.

Falls für später ein Eigenheim geplant ist, ist auch ein Bausparvertrag wieder empfehlenswert – denn inzwischen gibt es auch hier wieder Zinsen.

Das Leben als junge Eltern ist mit zahlreichen finanziellen Herausforderungen verbunden. Von unerwarteten Ausgaben bis hin zu geplanten Investitionen wie einem Hauskauf. Natürlich verursachen auch Kinder Kosten. Ratsam ist es, frühzeitig finanzielle Rücklagen für die Ausbildung der Kinder zu schaffen. Wer noch keine private Altersvorsorge betreibt, sollte spätestens jetzt damit anfangen, und dabei unbedingt staatliche Fördermöglichkeiten in Betracht ziehen. Junge Eltern mit hohen Verpflichtungen sollten nicht zu stark ins Risiko gehen.

Für Menschen um die 50, die keine finanziellen Verpflichtungen gegenüber Kindern mehr haben, bedeutet dies vor allem finanzielle Freiheit. Diese Ungebundenheit könnte dazu verleiten, weniger sorgfältig mit dem Geld umzugehen. Bis zur Rente scheint noch Zeit zu sein, und außer den Kosten für das Wohnen gibt es oft wenige finanzielle Verpflichtungen. In einem Haushalt mit zwei gutverdienenden Personen bleibt häufig ein beträchtlicher Betrag zum Sparen übrig. Paare in dieser Situation können durchaus etwas risikofreudiger sein. Als langfristig orientierte Anleger haben sie genug Zeit, um etwaige Marktschwankungen auszugleichen. Auch vermietete Immobilien gelten als attraktive Kapitalanlage mit vielversprechenden Renditen. Jedoch erfordert es einige Überlegungen und Voraussetzungen, damit sich dieses Anlageobjekt lohnt. Damit die Investition rentabel ist, müssen sowohl der Wert der Immobilie als auch die Miete bis zum Verkauf spürbar steigen, während die Kosten für Instandhaltung möglichst niedrig gehalten werden sollten.

Spezialisierte Beratung für Heilberufe

Ausgezeichnete Fachexpertise

Immer für Sie da

Partner im Heilberufenetzwerk